¿Cómo estamos cubriendo el riesgo de guerra regional?

Genevieve Signoret

(You can read the original English version here.)

Desde el ataque terrorista de Hamás contra Israel el 7 de octubre que desencadenó una guerra en Gaza, no quitamos el ojo de encima de los precios mundiales del petróleo, pero hasta ahora no hemos realizado cambios en las estrategias de cartera.

En Guerra regional en el Medio Oriente es todavía un riesgo de cola, publicado en Timón Económico, mi coautora y yo escribimos que si bien el precio de gas holandés saltó al principio del conflicto y se ha mantenido alto, el del petróleo Brent apenas se ha movido. Esto es probablemente porque los traders globales de petróleo están de acuerdo con nosotros en que, pese a que es mayor que hace un mes, el riesgo de una guerra regional en el Medio Oriente permanece bastante pequeño. Notemos que al decir “guerra regional” nos referimos a una en la que Israel o EE. UU se enfrenten directamente con Irán.

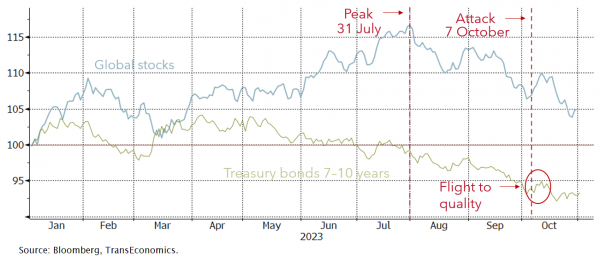

En la gráfica de abajo, puedes ver la caída actual en las acciones mundiales. Dado que comenzó a principios de agosto pasado, no lo atribuimos a la guerra en Gaza. Lo atribuimos al persistente aumento en los rendimientos de títulos del Tesoro de largo plazo.

Creemos que lo que impulsa la venta masiva de acciones es el aumento persistente en títulos del Tesoro de largo plazo (LT UST). Nota cómo un un salto en el temor de que Irán se involucre directamente en la guerra de Gaza provocó un breve episodio de huida a la calidad (un pequeño aumento en los precios de LT UST).

Acciones globales y títulos del Tesoro a largo plazo (precios de cierre diarios para MSCI ACWI Index ETF e iShares 7–10 Year Treasury Bond ETF, 100= 31 diciembre 2019)

Sospechamos que los rendimientos de bonos del Tesoro de EE. UU de largo plazo están cerca de o en su punto máximo. Si esto es cierto, entonces vale la pena comprarlos. Nosotros los tenemos sistemáticamente, actualmente en el rango de duración de 7-10 años.

Para horizontes de inversión de cinco años o más, nuestra cobertura contra un salto en el miedo por la guerra en Gaza es precisamente una posición en bonos del Tesoro de largo plazo. Se puede ver en la gráfica cómo, durante pocos días, subieron por miedo a la guerra, en un episodio de fuga hacia la calidad (flight to quality).

Para horizontes de inversión de mediano plazo (2-5 años), nuestra cobertura es un ETF de gestión activa de futuros cuyos activos subyacentes provienen de distintas clases: materias primas, divisas, acciones y tasas. Sus gestores toman posiciones largas o cortas en esas clases de activos con la esperanza de aprovechar movimientos de precio en cualquier dirección.

Nuestras carteras para horizontes de inversión de plazo menor están asignadas principalmente a Cetes o letras del Tesoro.